线

咨

询

财税顾问

专业资深顾问,免费在线咨询。

服务时间

周一至周日:9:00-18:00

免费电话

输入手机号后立即回电

扫一扫 申请0元注册

发表于2026-02-03浏览:12333

1%到底能不能抵扣9%?刚刚,税务总局最新答复来了!

1%的专票不能抵9%进项!

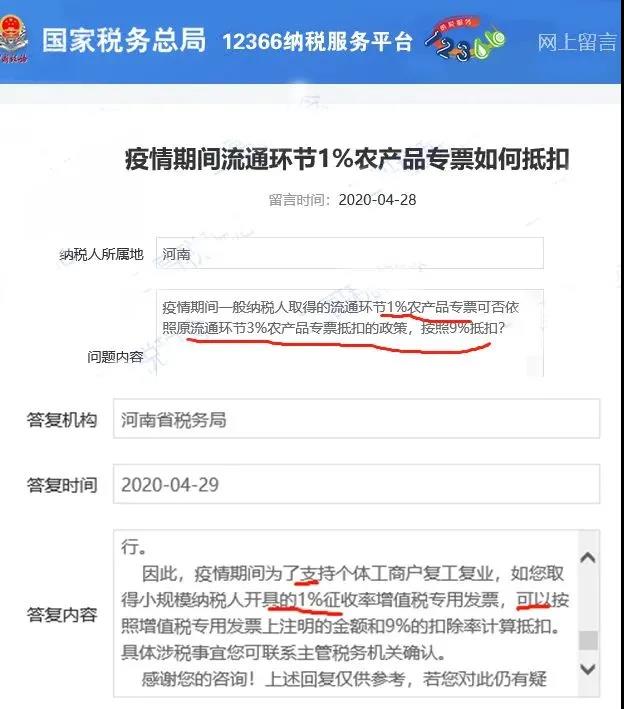

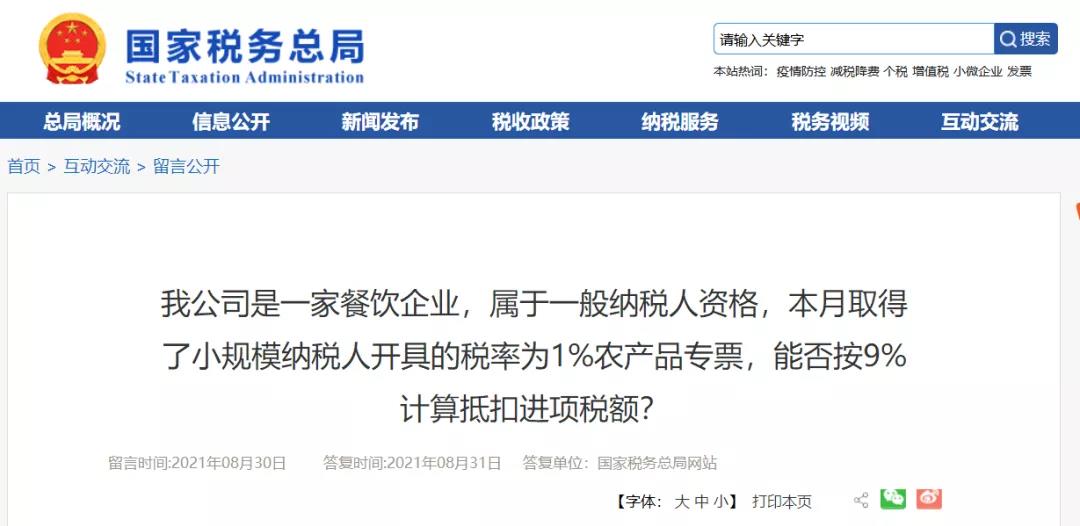

此前,关于取得的小规模纳税人1%农产品专票能否按照9%抵扣,业内普遍认为是能够抵扣的。

2020年,河南省税务局在12366平台上,也明确回复过:取得小规模纳税人1%专票可以按照9%抵扣。

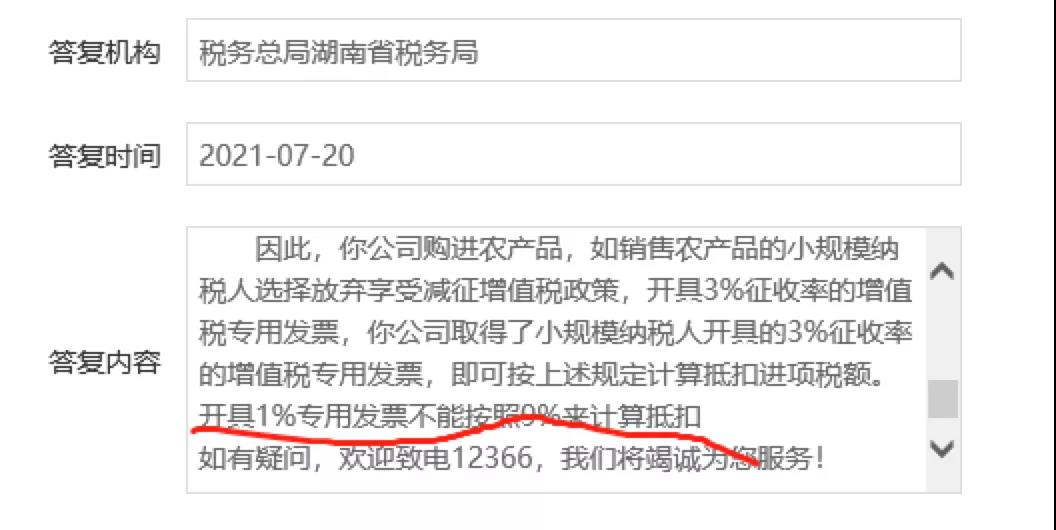

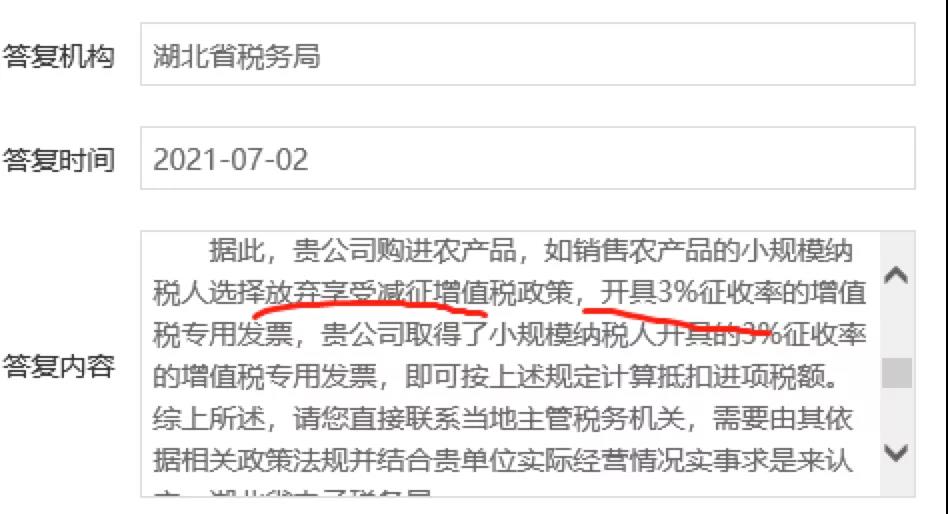

然而,从今年5月开始,各地税局的回复开始改变口径,四川、湖北、湖南税务局纷纷这样答复:取得3%专票的,可以按照发票注明金额的9%抵扣进项税额。即要享受9%抵扣,则要放弃1%优惠。

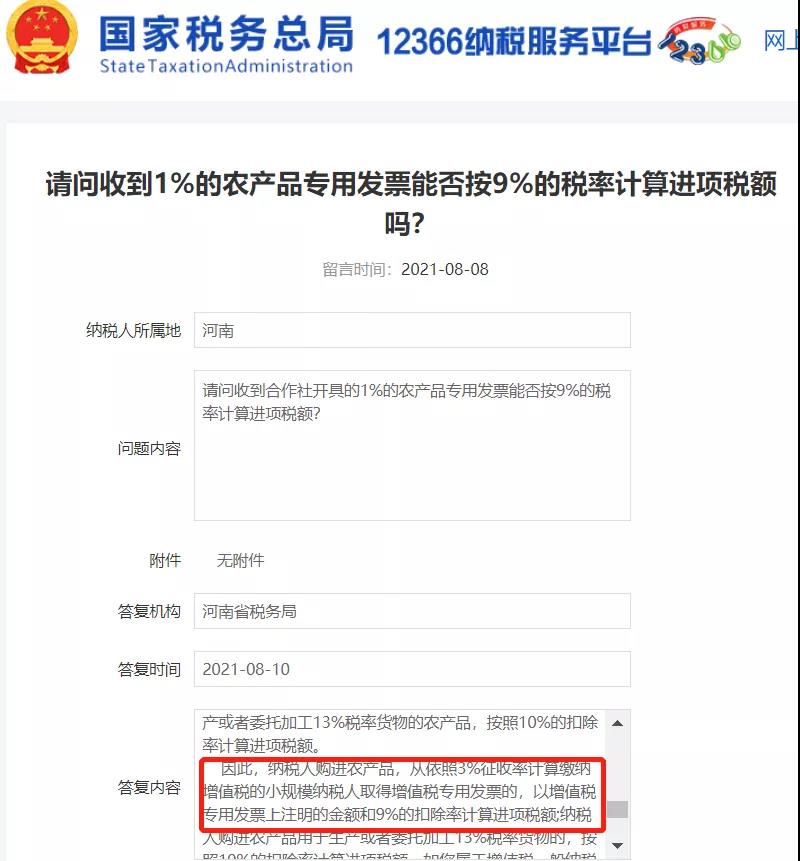

河南省税务局更是删除了上述回复,在8月以新口径回复了纳税人疑问。

但即便如此,因为国家税务总局并没有正式回复过此类问题,结合国家政策原理和减费降税初衷来看,大部分声音仍然倾向于1%农产品专票能够抵扣9%进项的。

但是就在8月31日,国家税务总局正式答复了!

划重点!

1、政策规定

2.总局答复的“言外之意”

总局的“言外之意”是,如果取得了小规模纳税人开具的1%征收率的增值税专用发票,不可按上述规定计算抵扣进项税额。

至此,从明面上来说,这场关于1%专票能否抵扣9%进项的争论,以总局的一锤定音终于落下帷幕。

提醒:为了保险起见,实务操作中,还是要向本区域的主管税务局寻求准确答复。我们期待早日能有正式的统一文件出台,真正解决纳税人的疑惑。

13%的专票可以全额抵税

尽管1%农产品专票不可用抵扣9%进项,但这些发票依旧可以抵减。

1、购买税控系统取得的13%专票,不用认证,全额抵税。

一般纳税人初次购买税控系统,可凭取得的专票,全额(价税合计额)抵减增值税。

注意:

1、此优惠政策仅限初次购买税控系统的,如果再次购买的,发票直接认证抵扣,不允许全额抵减增值税。

2、发票可以不认证,如果已认证,需要作转出处理。

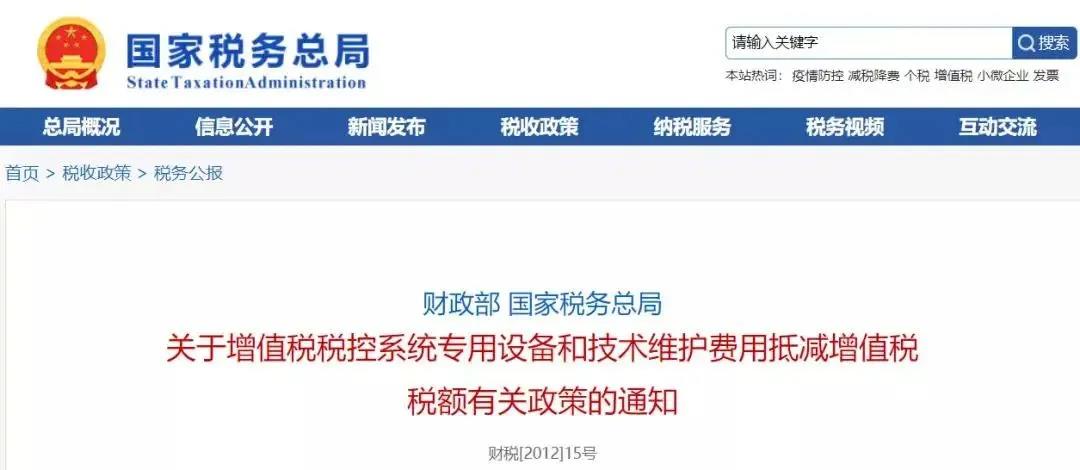

2、每年缴纳的技术维护费可以全额抵减

根据《财政部 国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税〔2012〕15号)规定,企业每年向航天信息或百旺金赋缴纳技术维护费,取得增值税普通发票的,可以全额抵减增值税。

注意:

此处是每年取得技术维护费都可以全额抵减增值税,不足抵减的可以结转下期抵减。

普通发票抵扣又添新成员!

一、国内旅客运输的普通发票

以下4类票据可以抵扣进项税

注意:

以上车票可以抵扣,必须同时满足以下条件:

1、 2019年4月1日之后取得;

2、报销人员:与本单位签订了劳动合同的员工或本单位作为用工单位接受的劳务派遣员工;为非雇员人员报销的不允许抵扣。

3、 属于国内旅客运输服务,国际的(包括港澳台)不可以;

4、 用于生产经营所需,用于集体福利或个人消费的,不允许抵扣。

政策依据:国家税务总局公告2019年第31号 、财政部 税务总局 海关总署公告2019年第39号

二、通行费发票

以下两种通行费发票可以抵扣:

1、收费公路通行费增值税电子普通发票;

指的是征税发票,左上角显示“通行费”字样,且税率栏次显示适用税率或征收率。

如果左上角无“通行费”字样,且税率栏次显示不征税,则此类通行费发票不允许抵扣。

2、桥、闸通行费发票

自2020年5月6日起,通行费可以开具电子发票了,可以凭票面上的税额抵扣进项税。此外一级、二级公路通行费也可以凭票抵扣;桥、闸通行费可以计算抵扣。

注意:

(1)征税发票:左上角标识“通行费”字样且税率栏次显示适用税率或征收率的通行费电子发票。

(2)不征税发票:左上角无“通行费”字样,且税率栏次显示“不征税”的通行费电子发票。

公司只有取得征税发票才可按规定用于进项抵扣哦!

三、农产品销售发票

农产品销售发票是指农业生产者销售自产农产品适用免征增值税政策而开具的普通发票。

注意:纳税人在开具时税率应当选择“免税”,而不是“0%”,虽然免税和零税率都不征增值税,但两者的意义不同,纳税人要注意两者的区别。

如何申报抵扣?

政策依据:财税〔2017〕37号、财政部 税务总局 海关总署公告2019年第39号

四、农产品收购发票

农产品收购发票是指收购单位向农业生产者个人(不包括从事农产品收购的个体经营者)收购自产免税农业产品,由收购方向农业生产者开具的发票。

发票左上角会打上“收购”两个字。

农产品收购发票,申报抵扣方式同上。

易核名

您也可以致电咨询或微信咨询:177-7084-8496